Na podstawie art.100 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług podatnicy zarejestrowani jako podatnicy VAT UE, dokonujący wewnątrzwspólnotowej dostawy towarów, wewnątrzwspólnotowego nabycia towarów lub wewnątrzwspólnotowego świadczenia usług, są zobowiązani do składania informacji podsumowujących o dokonanych wewnątrzwspólnotowych transakcjach na druku VAT-UE.

VAT-UE to informacja podsumowująca o dokonanych wewnątrzwspólnotowych transakcjach i przemieszczeniach towarów w procedurze magazynu typu call-off stock. Informacja VAT-UE ma charakter statystyczny i nie służy obliczeniu podatku, jednak jej składanie jest obowiązkowe. Jej niezłożenie lub złożenie po terminie stanowi wykroczenie skarbowe. Dodatkową konsekwencją tego uchybienia może być utrata prawa do zastosowania stawki podatku 0% przy wewnątrzwspólnotowej dostawie towarów. Zgodnie z art. 42 ust. 1a ustawy o VAT stawka 0% nie ma zastosowania, jeżeli podatnik nie dopełnił obowiązku złożenia w urzędzie skarbowym zbiorczej informacji podsumowującej.

Do składania informacji VAT-UE są zobowiązani podatnicy podatku od towarów i usług oraz osoby prawne niebędące podatnikami w rozumieniu art. 15 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, zarejestrowani jako podatnicy VAT-UE , dokonujący:

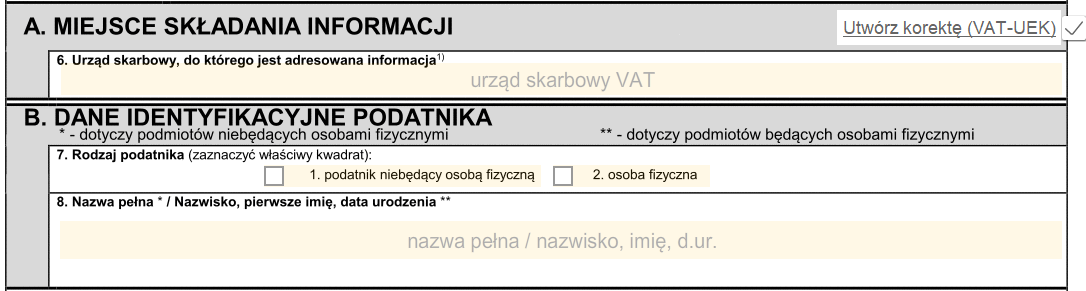

W części A należy wskazać urząd skarbowy, do którego kierowana jest informacja,

zaś w części B - podać dane identyfikacyjne podatnika, który ją składa.

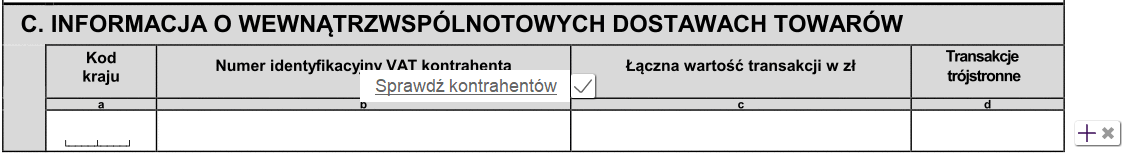

W części C informacji:

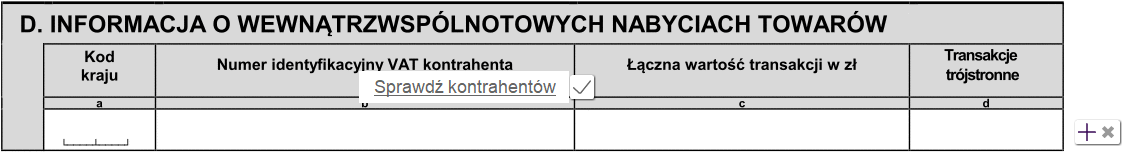

W części D informacji:

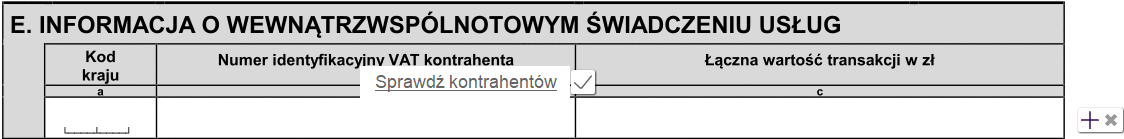

W części E informacji:

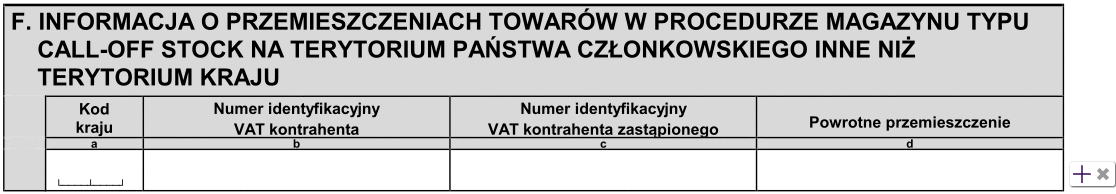

W części F informacji:

Unijne narzędzie internetowe VIES (system wymiany informacji o VAT) pozwala sprawdzić, czy dana firma posiada aktywny status podatnika podatku od wartości dodanej dla celów czynności europejskich. Dodatkowo od 2025 r. podatnicy zwolnieni z VAT wykonujący czynności wewnątrzwspólnotowe, korzystać będą z prefixu “ex”, który też będzie podlegał kontroli.

Wyszukiwarka VIES pozwala skontrolować aktywny status podatkowy wyłącznie na dzień wyszukiwania, sprawdzenia należy więc dokonywać w dniu dokonania transakcji. Od informacji o aktywnym statusie podatnika podatku od wartości dodanej zależy zastosowanie:

Jeżeli wynik wyszukiwania będzie pozytywny, narzędzie VIES wyświetli informację o numerze VAT-UE. Jeżeli natomiast wynik wyszukiwania będzie negatywny, może to oznaczać, że numer VAT-UE nie istnieje, nie został aktywowany na potrzeby transakcji wewnątrzunijnych bądź rejestracja nie została jeszcze zakończona.

Weryfikacja negatywna nie wskazuje daty, od której podmiot przestał być podatnikiem podatku od wartości dodanej, został wykreślony lub zlikwidowany, nie pozwala też uzyskać informacji, czy podatnik kiedykolwiek posiadał numer VAT-UE.

Informację VAT-UE należy złożyć do 25. dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy z tytułu transakcji, o których mowa w art. 100 ust. 1 pkt 1-4 ustawy o VAT, a więc:

lub do 25. dnia miesiąca następującego po miesiącu, w którym doszło do przemieszczeń towarów procedurze magazynu typu call-off stock. Informacje VAT-UE składa się za okresy miesięczne, za pomocą środków komunikacji elektronicznej.

Rozporządzenie Ministra Finansów z dnia 26 czerwca 2020 r. w sprawie informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach i przemieszczeniach towarów w procedurze magazynu typu call-off stock (Dz.U. 2020 poz. 1138).

PAMIĘTAJ! Gdy wypełnisz formularz - przeczytaj go uważnie w wersji ostatecznej lub skonsultuj się ze specjalistą! Udostępnione przez nas wzory druków, formularzy, pism, deklaracji lub umów należy zawsze właściwie przetworzyć, uzupełnić lub dopasować do swojej sytuacji.

Pamiętaj, że podpisując dokument kształtujesz nim swoje prawa lub obowiązki, zatem zachowaj należytą uwagę przy zmianach i jego wypełnianiu. Ze względu na niepowtarzalność każdej czynności, samodzielnie lub na podstawie opinii specjalisty musisz ocenić, czy wykorzystany formularz zastał zastosowany przez Ciebie odpowiednio do stanu faktycznego, prawnego lub zamierzonego celu.

Dołącz do programu resellerskiego i zostań specjalistą od przyjaznych formularzy, e-deklaracji i e-administracji, ponieważ fillup to formalności wypełnione.